Telegram-канал с честными колонками от экспертов, которые определяют облик российского маркетинга прямо сейчас.

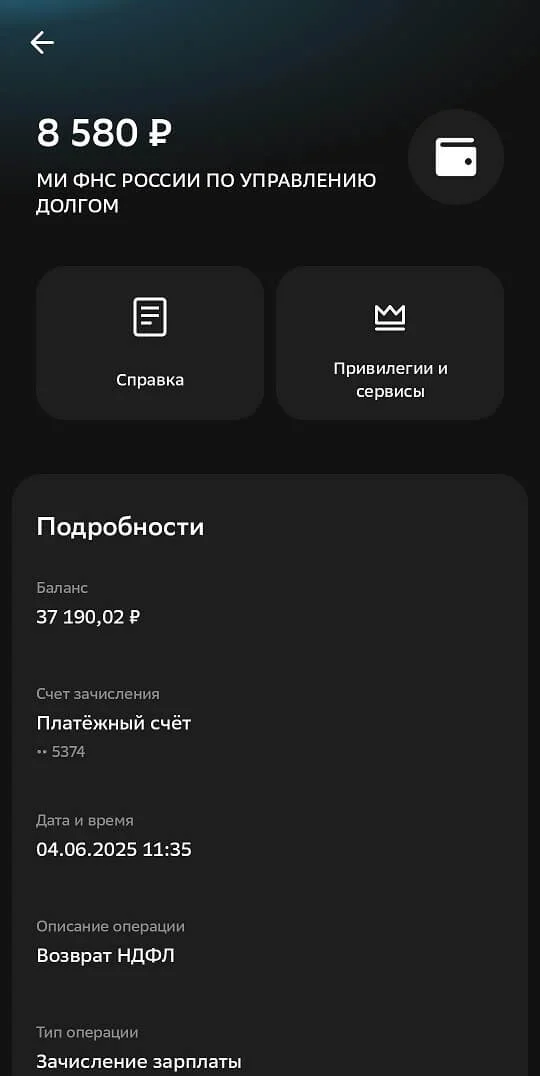

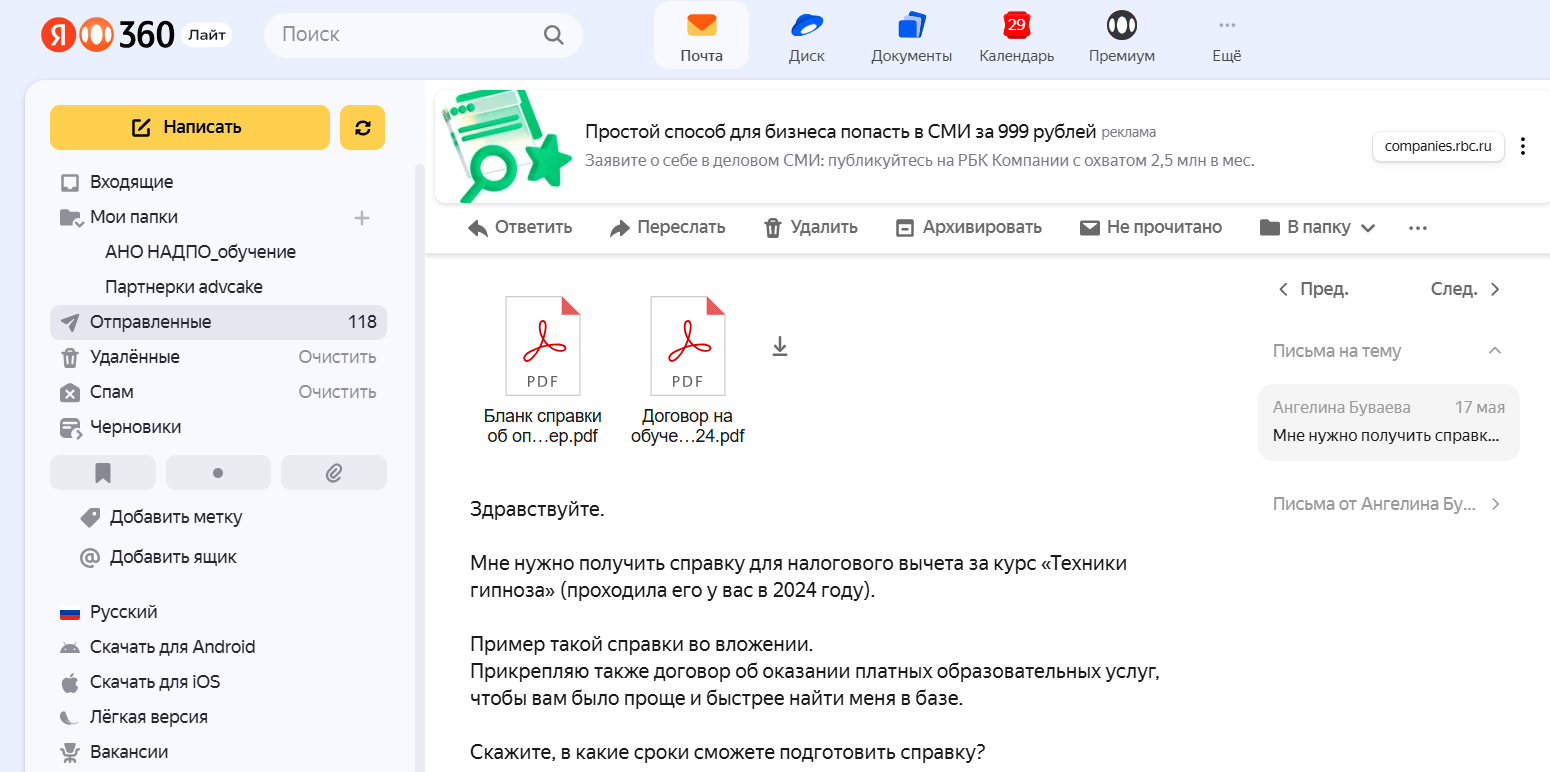

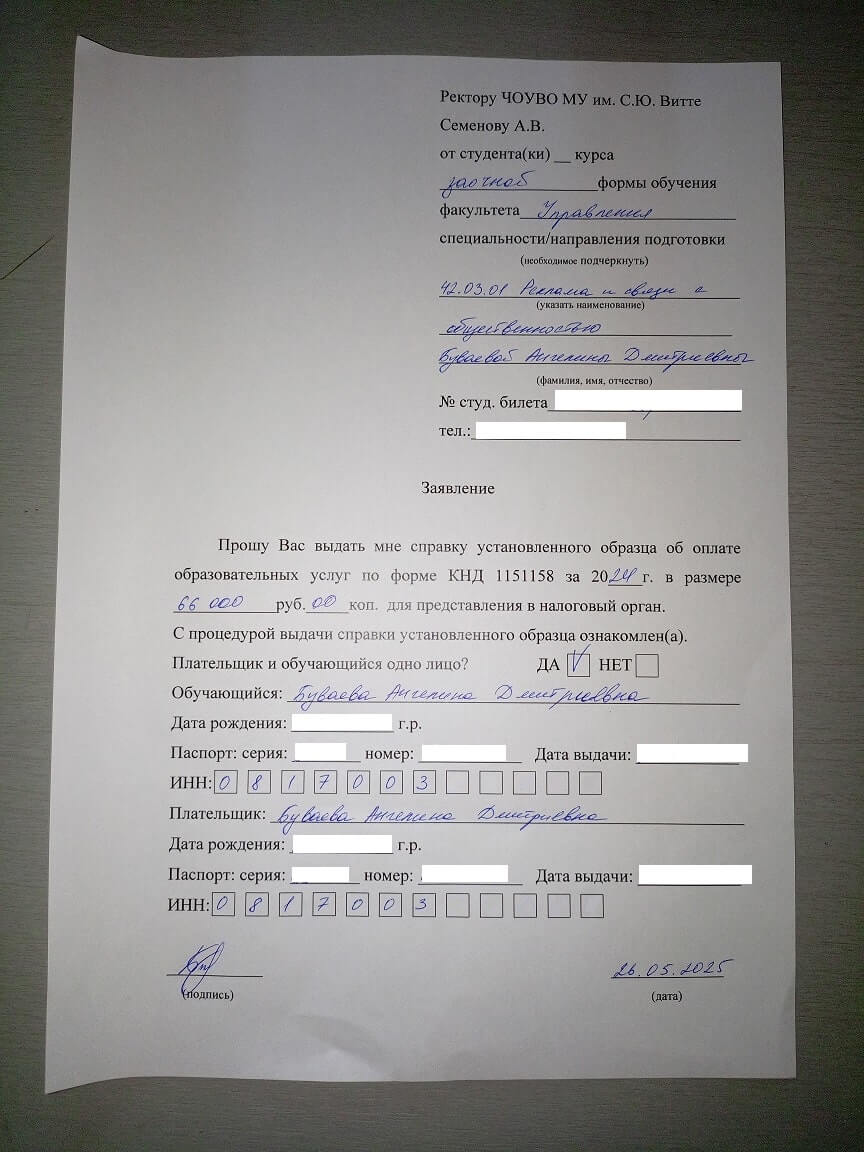

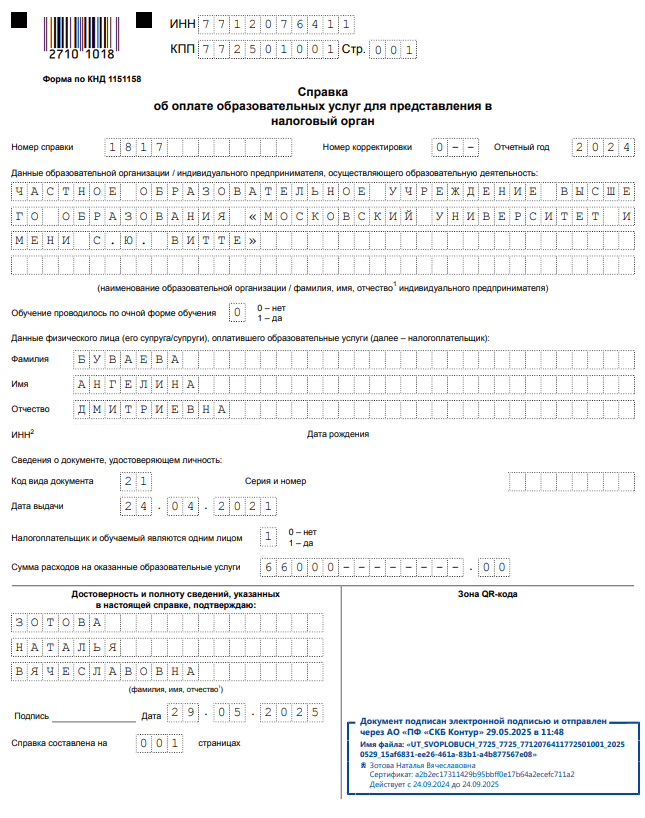

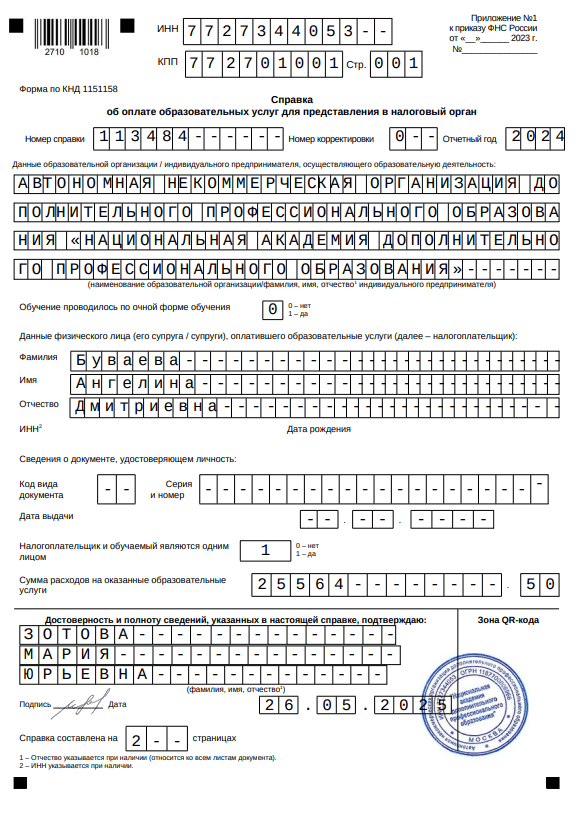

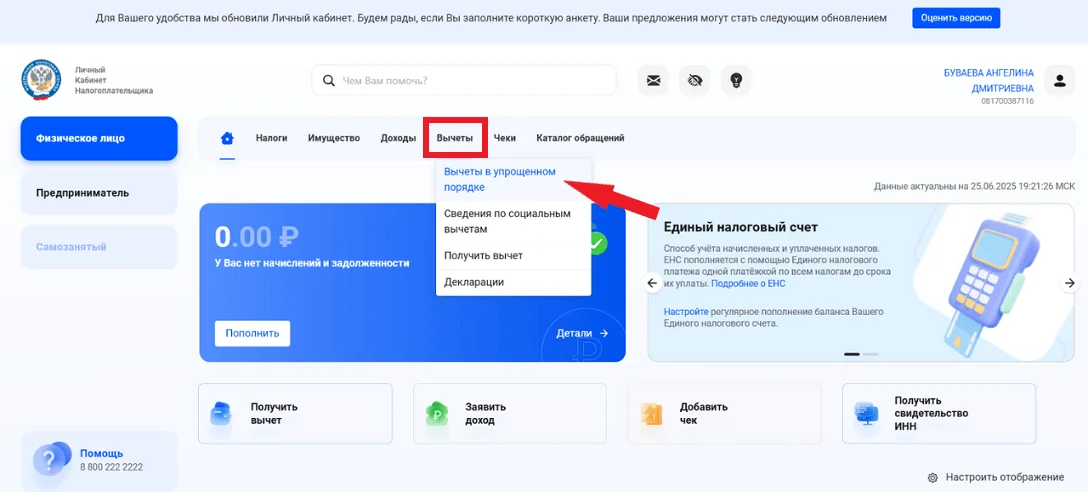

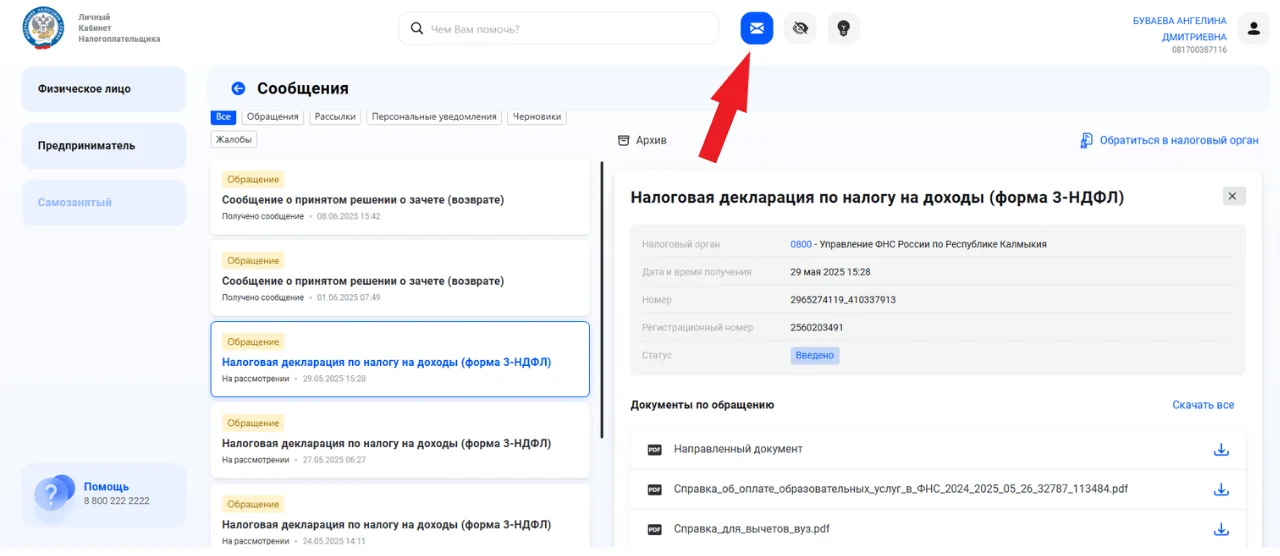

Вы можете компенсировать расходы на платное обучение налоговыми вычетами, если работаете официально и уплачиваете 13% НДФЛ. В 2025 году не нужно собирать кучу подтверждающих документов, приходить в налоговую и месяцами ждать решения. Все проще и быстрее: для получения налогового вычета достаточно одной справки, а декларацию можно подать онлайн. ФНС рассмотрит заявление в течение 5–7 дней и переведет положенную сумму на вашу карту.

Из этой статьи вы узнаете, как получить налоговый вычет за обучение, какие документы понадобятся и сколько денег можно вернуть. Подготовили пошаговую инструкцию и ответили на самые популярные вопросы. Сохраняйте материал в закладках и делитесь ссылкой с близкими, если они регулярно платят за учебу, но ничего не знают про вычеты.

Мы в Сетке

Мы в Сетке