Мы уже рассказывали о том, что такое управленческий учет и чем он полезен. Теперь рассмотрим, как его вести.

Как вести управленческий учет: гид по основным отчетам с примерами

Общий порядок ведения управленческого учета

Одна из важных особенностей управленческого учета — это система бюджетирования, его неотъемлемая часть.

Таким образом, в общем случае управленческий учет начинается не с отчета, а с плана. Первые плановые показатели компании нужно взять из того бизнес-плана, который собственник сформировал, обдумывая открытие своего дела.

Планы необходимо составлять на нескольких уровнях:

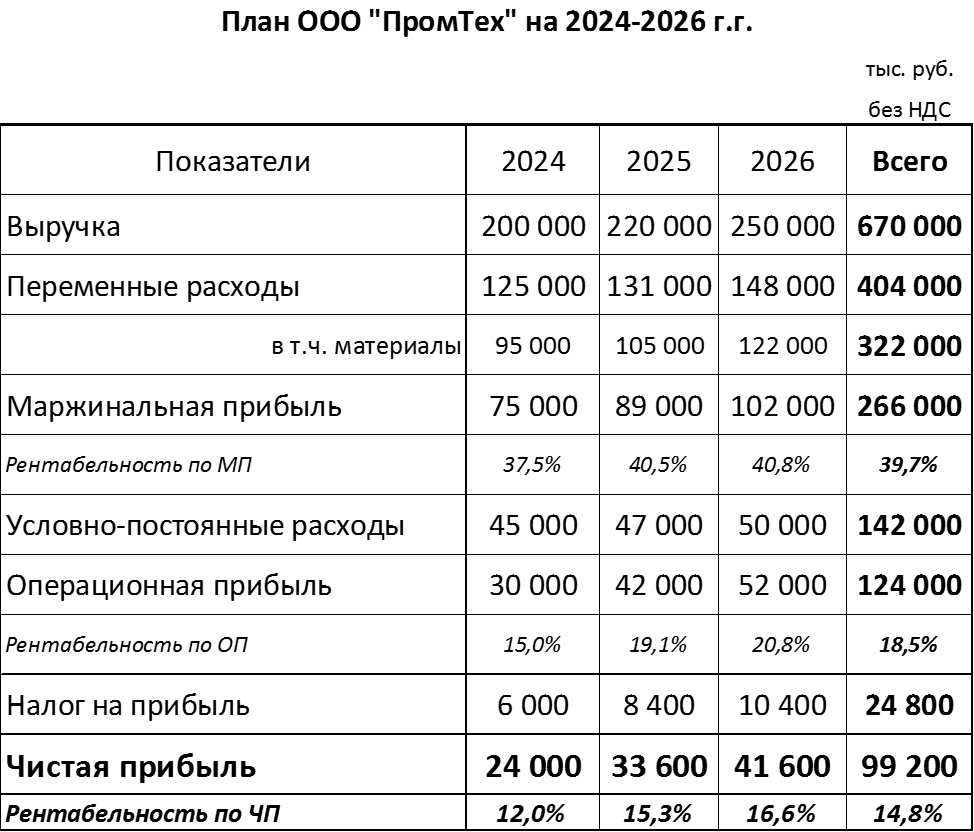

- Стратегический — на 3-5 лет или больше. Этот план обычно включает в себя только несколько базовых показателей: выручка, основные группы затрат, прибыль.

- Среднесрочный — на год. Это базовый план, по которому компания работает в течение года. Здесь уже показатели будут более подробными: выручка по видам продукции, затраты по статьям и т.п. Нередко годовой план формируют в поквартальной разбивке.

- Текущий — на месяц. Это основной документ для текущего управления бизнесом. Его составляют максимально подробно: при необходимости вплоть до отдельных видов продукции, товаров, позиций сырья или материалов.

- Оперативный — на неделю, декаду, день. Эти планы касаются не всей деятельности компании, а только отдельных показателей: объем выпуска, отгрузка, поступление денег.

Ниже приведен пример стратегического плана на три года. Далее при рассмотрении текущих отчетов подробно расскажем обо всех группах затрат, видах прибыли и показателях рентабельности.

Цикл управленческого учета в общем случае выглядит следующим образом:

- Формирование планов. При планировании на каждом уровне нужно ориентироваться на показатели утвержденных планов более высокого уровня. Например, выручка в годовом плане должна быть такой, чтобы обеспечить общий доход за несколько лет, заложенный в стратегическом плане, с учетом уже достигнутых результатов.

- Сбор фактических данных и подготовка отчетов.

- Анализ отчетов, в том числе причин отклонений плана от факта. По итогам месяца или более коротких периодов обычно проводят только сравнение плана и факта по основным параметрам: выручка, прибыль, крупные статьи затрат и т.п. По итогам квартала и года делают более глубокий анализ с учетом особенностей бизнеса и потребностей руководства. Например, доходность в разрезе видов продукции или регионов, факторный анализ отклонений и т.п.

- Корректирующие действия, чтобы компенсировать выявленные отклонения. При необходимости можно корректировать и сами планы, если есть объективные причины. Например — существенное изменение валютного курса для тех, кто использует импортные комплектующие.

Возможен и другой вариант, когда бизнесмен уже начал работать и только впоследствии понял, что ему необходим управленческий учет. Тогда лучше начать со сбора фактических данных за несколько месяцев, а потом на их основании составить первый план. Затем цикл будет таким же, как описано выше.

Далее в статье будем рассказывать об основных управленческих отчетах. Все формы, которые мы рассмотрим — это условные примеры, так как управленческий учет не регламентирован законом. На практике компания может разработать любые свои бланки, главное — чтобы отчеты давали полную и достоверную информацию о бизнесе.

Методы учета доходов и расходов

Прежде чем говорить об управленческих отчетах, расскажем о методах учета доходов и расходов, которые используются при их заполнении.

Метод начисления — это признание доходов и расходов в те периоды, когда они фактически произведены. Метод оплаты или кассовый метод — признание доходов и расходов после получения или перечисления денег.

Покажем отличия между методами на примере.

Для полноценного управления бизнесом необходимы отчеты, составленные по обоим методам. Использование только одного из них грозит ошибками.

Например, компания получила крупный аванс от покупателя в счет будущих поставок продукции. Если вести учет только по оплате, то руководство компании может быть введено в заблуждение. В этом случае можно ошибочно счесть остаток денег на счете на конец месяца прибылью и потратить «лишние» средства, например, на дивиденды.

На самом деле прибыли еще нет. На полученные деньги нужно купить сырье, оставить необходимую сумму на зарплату, налоги и другие необходимые расходы, связанные с исполнением заказа. И только когда продукция будет выпущена и отгружена, можно распоряжаться оставшимися деньгами. Без отчетности по начислению увидеть реальный финансовый результат не получится.

Возможна и другая ситуация. Компания ведет учет только по начислению и по результатам месяца получена прибыль. Однако денег на счете нет. Отчет, составленный по начислению, не даст возможности понять, почему так получилось.

Возможно, в этом месяце компания оплачивала задолженность за прошлые периоды. Или оплата за текущую отгрузку ожидается только в следующем месяце. Всю эту информацию можно будет увидеть в отчетах и планах, составленных по оплате.

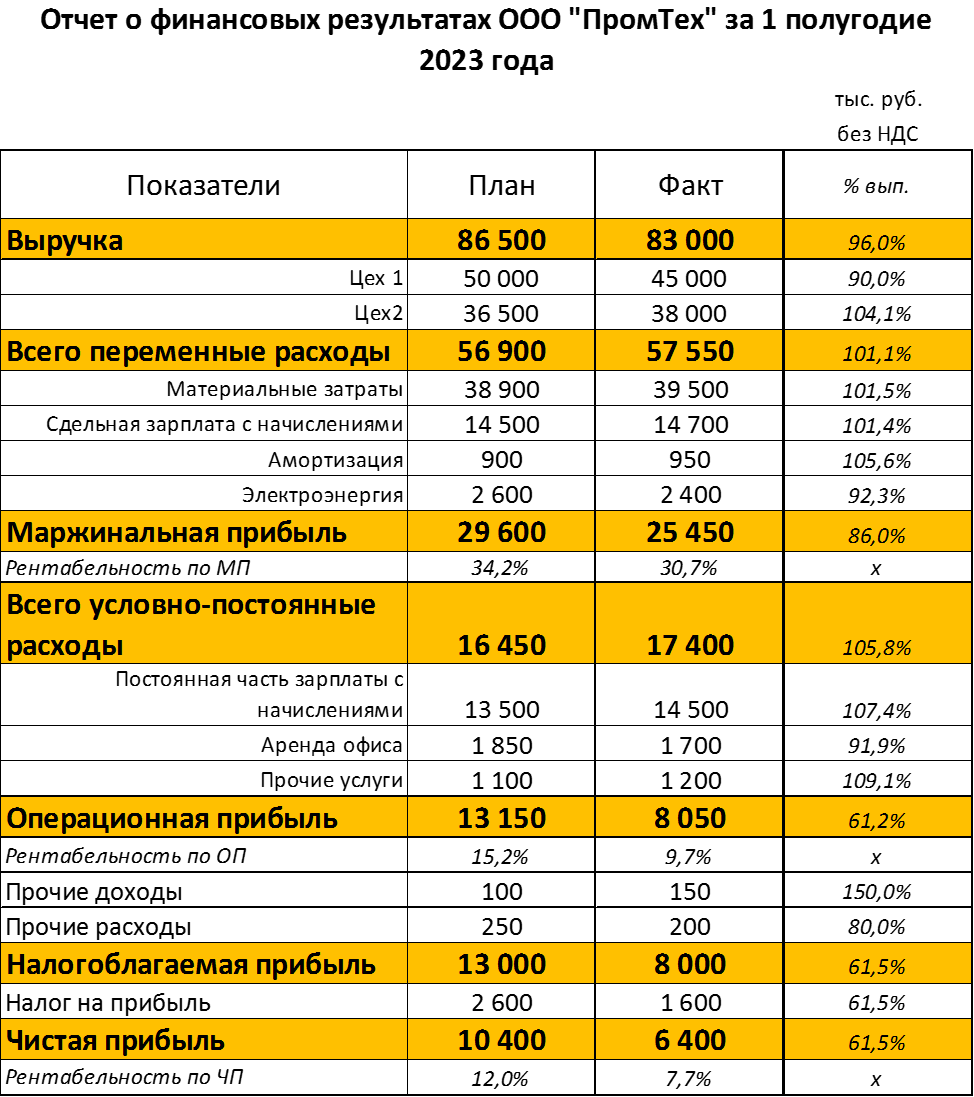

Отчет о финансовых результатах

Отчет о финансовых результатах (ОФР) формируется методом начисления. Его итоговый показатель — это финансовый результат бизнеса, т.е. прибыль или убыток. Если организация работает с НДС, то этот налог не нужно включать в ОФР.

Но для того, чтобы максимально полно показать результаты деятельности, лучше рассчитать не один вид прибыли, а несколько. Рассмотрим их подробнее.

Маржинальная прибыль — это разность между выручкой и переменными расходами. Речь идет о расходах, которые непосредственно связаны с выручкой и меняются вместе с ней. Например, для производства это будут материальные затраты и сдельная зарплата рабочих. Для торговли — закупочная цена товаров и процент от продаж, который получают продавцы.

Конечно, у компании будут и другие расходы, кроме переменных. Поэтому на практике прибыль всегда будет меньше маржинальной, отсюда и ее название (один из вариантов перевода слова margin — «предел»).

Но, несмотря на определенную условность, маржинальная прибыль — это полезный показатель. Она позволяет оценить работу тех руководителей, которые непосредственно управляют бизнес-процессами.

Например, начальник цеха контролирует расход материалов, следит за ценами на них и определяет порядок расчета сдельной зарплаты. Поэтому по маржинальной прибыли можно оценить эффективность его работы.

Операционная прибыль — это разность между маржинальной прибылью и условно-постоянными расходами.

Это расходы, которые связаны со всем бизнесом в целом и не меняются пропорционально выручке. К условно-постоянным расходам относятся, например, фиксированные оклады сотрудников, аренда офиса, коммунальные платежи, консультационные и другие подобные услуги и т.п.

Расходы называются условно-постоянными, потому что они все-таки иногда меняются при изменении выручки. Например, при достижении определенного объема продаж может потребоваться расширение штата бухгалтерии и отдела логистики, для чего нужно будет увеличить фонд зарплаты и арендовать дополнительные офисные помещения. Но прямой связи между выручкой и расходами, как для переменных затрат, здесь нет.

Операционная прибыль характеризует результативность компании в целом. Ее величина говорит о том, насколько эффективно работает директор, а также совет директоров или правление, если такие органы есть в компании.

Налогооблагаемая прибыль отличается от операционной на величину прочих доходов и расходов. К этим статьям относят «необязательные» доходы и расходы, которые не связаны прямо с основной деятельностью и могут не повториться в следующем периоде.

Например, если производственная компания продаст излишки сырья, то это будет прочий доход. К прочим расходам относятся, в частности, пени и штрафы.

Чистая прибыль — это разность между налогооблагаемой прибылью и налогом на прибыль, либо другим налогом с дохода, который платит компания: налог при УСН или единый сельхозналог.

Чистая прибыль — итоговый финансовый результат деятельности. Она интересна в первую очередь собственникам, которые могут распределить ее в виде дивидендов или вложить в развитие.

Внешние пользователи отчетности тоже обращают внимание на этот показатель. Например, чем выше чистая прибыль, тем, в общем случае, больше свободный денежный поток. Поэтому такая компания будет привлекательна для потенциального инвестора. А банк с большей охотой выдаст кредит, так как у бизнеса есть ресурсы для его возврата.

Показатели рентабельности — это отношение основных видов прибыли к выручке. Рентабельность позволяет оценить эффективность работы компании и сравнить ее с планом или данными за другие периоды.

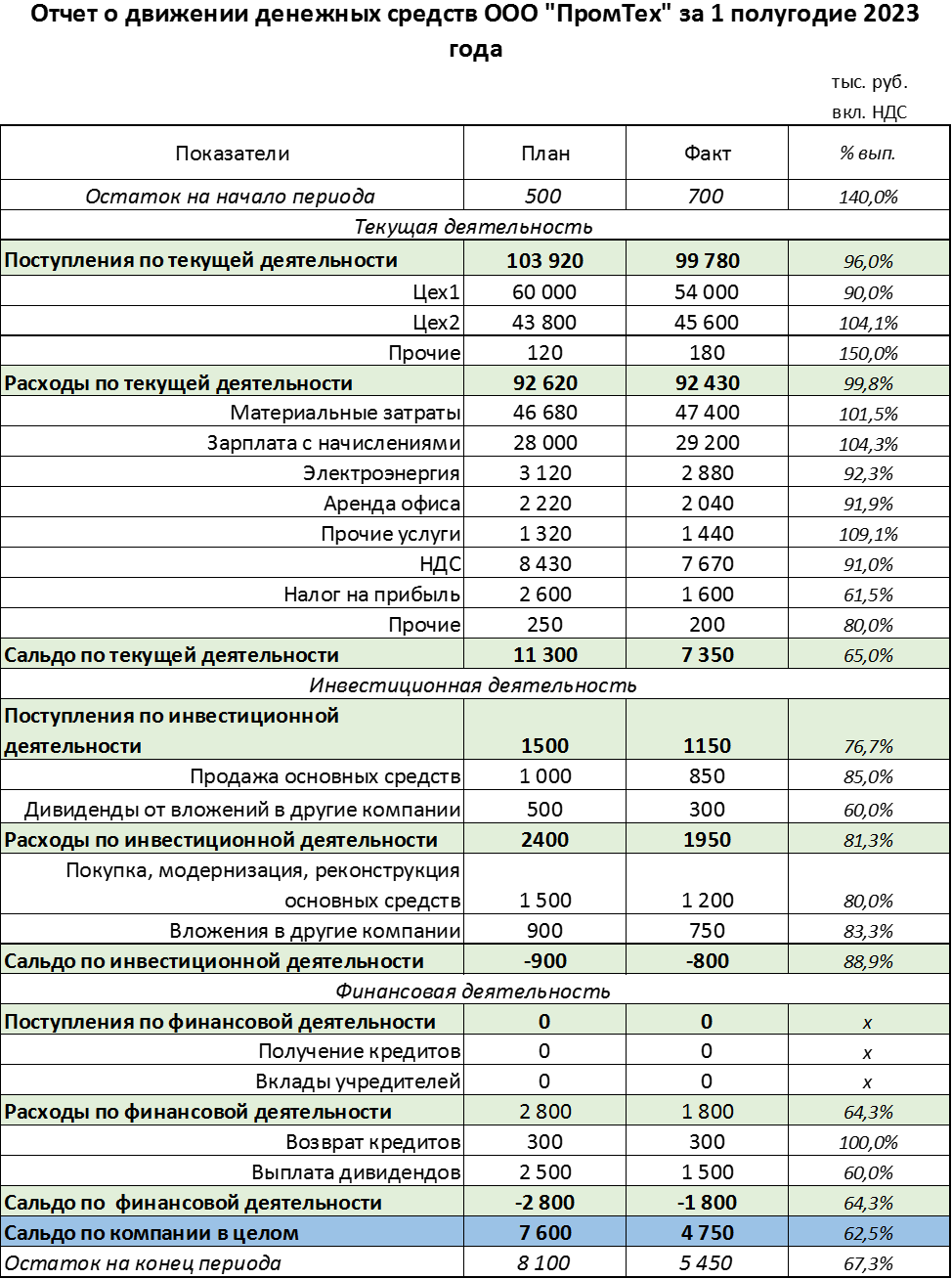

Отчет о движении денежных средств

Отчет о движении денежных средств формируется по оплате. Он включает в себя все поступления и расходы по статьям. Итог отчета — сальдо за период, т.е. разность между поступлениями и расходами, а также остаток денег на конец периода.

Обычно, чтобы более наглядно показать денежные потоки, ОДДС разбивают на три блока.

Основная деятельность. Сюда относятся поступления и расходы по основным бизнес-процессам: выручка, материальные затраты, зарплата, налоги, оплата услуг и т.п.

Инвестиционная деятельность. Здесь отражаются расчеты по купле-продаже и модернизации основных средств, а также по вложениям в другие компании. Примеры поступлений — деньги за проданный станок или полученные дивиденды. Примеры расходов — покупка нового оборудования или приобретение акций сторонней компании.

Финансовая деятельность. Здесь отражаются расчеты с банками по кредитам, а также с учредителями и другими инвесторами. Пример поступлений — полученный кредит или вклад учредителя. Пример расходов — возврат основного долга по кредиту или выплата дивидендов. Уплаченные проценты по кредитам здесь не учитываются, их относят к расходам по основной деятельности.

Общее сальдо по компании складывается из сальдо по трем направлениям деятельности.

Распределение денежных потоков по направлениям позволяет увидеть, где у компании источники поступления средств, а какие направления приносят расходы.

В примере рассмотрена производственная компания. Положительный денежный поток она получает от основной деятельности и частично направляет средства на финансирование инвестиционной и финансовой деятельности. Это нормальная ситуация для данного вида бизнеса.

СВЕЖИЕ СТАТЬИ

Другие материалы из этой рубрики

Не пропускайте новые статьи

Подписывайтесь на соцсети

Делимся новостями и свежими статьями, рассказываем о новинках сервиса

«Честно» — авторская рассылка от редакции Unisender

Искренние письма о работе и жизни. Свежие статьи из блога. Эксклюзивные кейсы и интервью с экспертами диджитала.