Счет-фактура — это бухгалтерский документ, который подтверждает, что покупатель получил товар.

Стороны по сделке используют счета-фактуры в разных целях. Покупателю документ нужен для получения вычета по налогу на добавленную стоимость (НДС). Продавец применяет счет-фактуру для определения суммы НДС, которую он должен заплатить в государственный бюджет.

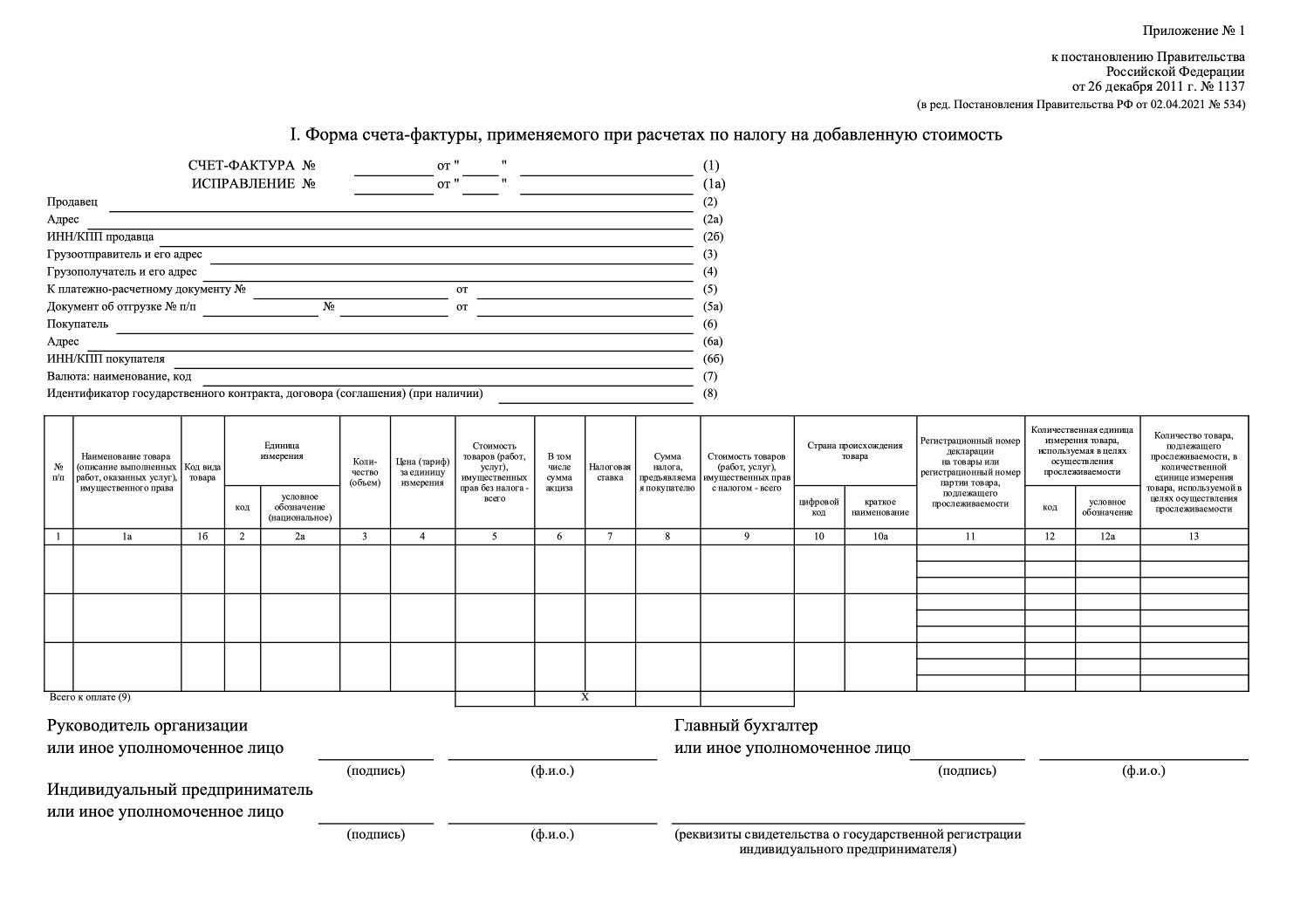

В счете-фактуре указывают информацию о покупателе, продавце, товарах или услугах, цене, размере НДС и другие данные. Вся информация должна быть актуальной и соответствовать другим документам по сделке.

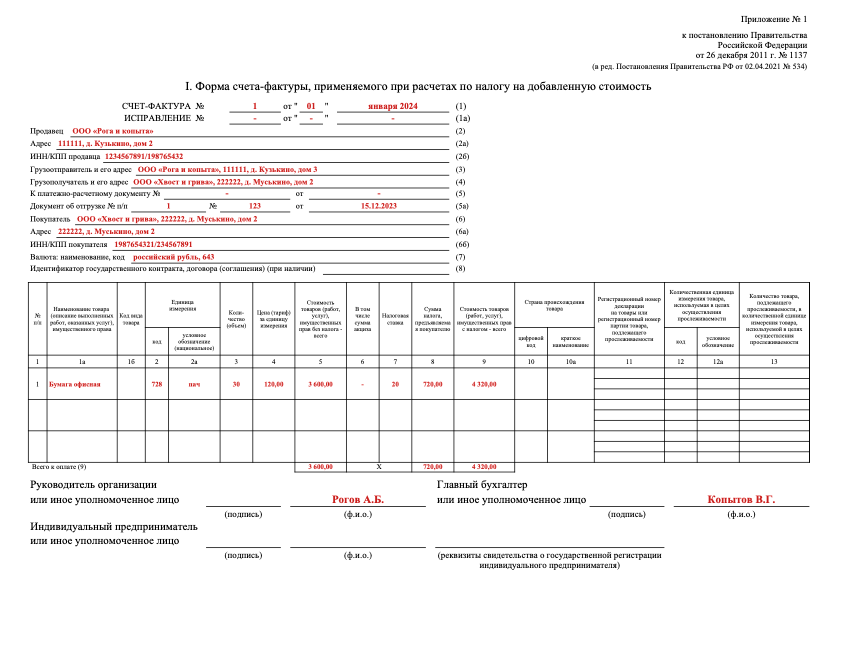

Форма счета-фактуры, установленная последним постановлением Правительства РФ

Кто должен выставлять счет-фактуру

Когда предприниматель регистрирует новое юридическое лицо или оформляет статус индивидуального предпринимателя, он выбирает систему, в соответствии с которой будет платить налоги. Государство предлагает разные варианты: общая система налогообложения, упрощенная, патентная и единый сельскохозяйственный налог.

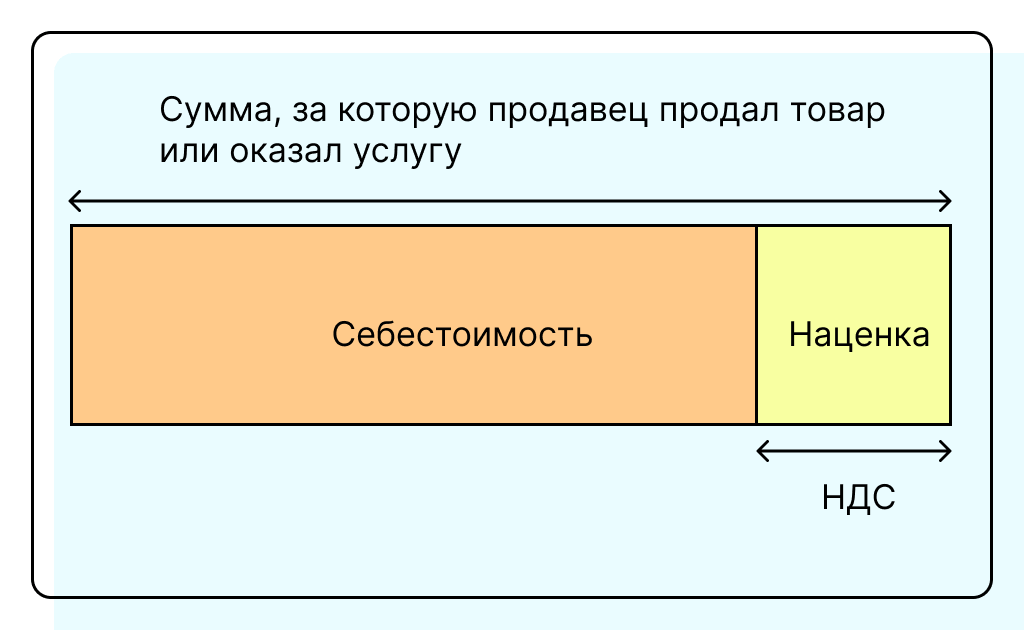

Возможность выбора системы зависит от юридического статуса и суммы доходов за год. Большинство систем включают НДС. Это налог на разницу между ценой товара или услуги и себестоимостью. Все компании и ИП, которые платят НДС, обязаны выставлять счета-фактуры.

НДС уплачивают за сумму, которую производитель добавил к себестоимости товара. Её рассчитывают от полной стоимости продукта, а оплачивают в бюджет, вычитая сумму НДС от поставщиков

Платить налог необходимо независимо от сферы деятельности компании. Обязанность выставлять счет-фактуру исчезает только тогда, когда продавец реализует необлагаемый налогом продукт. Ограниченный список таких товаров и услуг указан в статье 149 Налогового кодекса России.

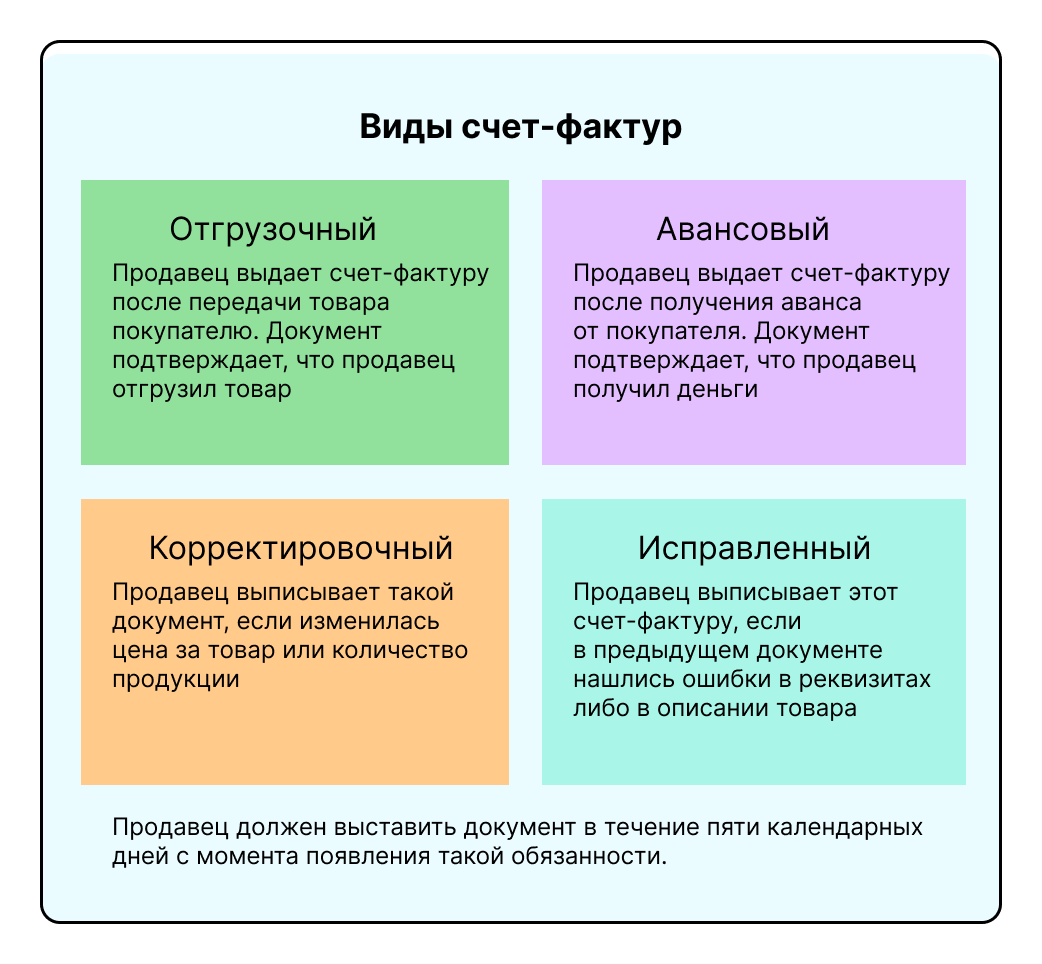

Виды и форматы счетов-фактур

Счета-фактуры бывают четырех видов: отгрузочный, авансовый, корректировочный и исправленный.

Поставщик должен выбрать вид документа в зависимости от ситуации. Если он получил деньги до отгрузки товара, то выставляет авансовый. В случае получения оплаты после передачи товара, то отгрузочный. Если в выставленном счете найдутся ошибки, то оформляется корректировочный или исправленный документ.

Для отгрузочного, авансового и исправленного счетов-фактур используется один и тот же бланк. Для корректировочного документа разработан отдельный бланк

Закон позволяет выставлять документ в бумажном или электронном виде. Оформлением обычно занимается отдел бухгалтерии. Бумажный счет-фактуру составляют в двух экземплярах, которые затем подписывают главный бухгалтер и руководитель организации или иное уполномоченное лицо.

Один счет забирает покупатель, а второй остается у продавца. Также стороны по договору обязаны зафиксировать выдачу документа в своих книгах продаж и покупок.

Пример заполнения счета-фактуры

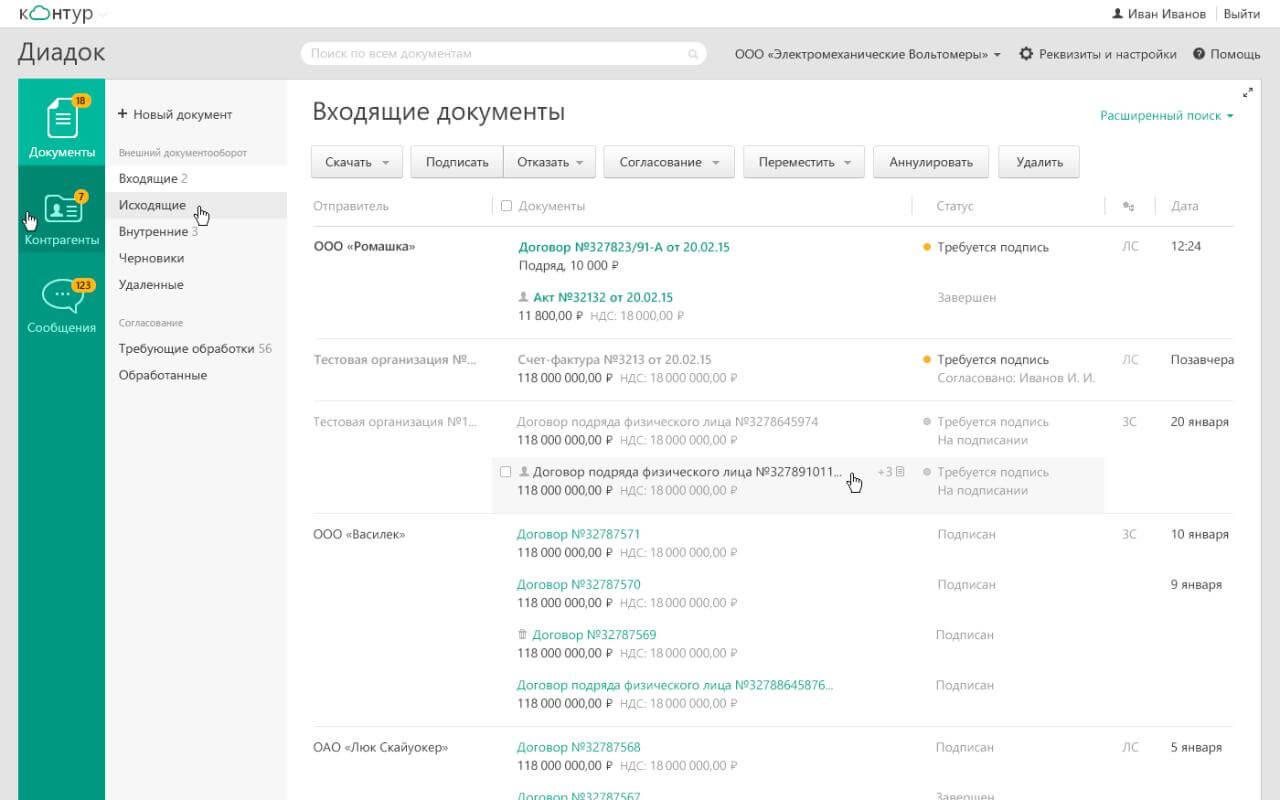

Счет-фактуру можно выставить с помощью электронного документооборота (ЭДО). Это специальные программы, которыми управляют компании-операторы. Передавать налоговые документы можно только через операторов, которых утвердила Федеральная налоговая служба (ФНС). Подключить компанию к ЭДО можно в любой момент после регистрации юридического лица или ИП.

Процесс электронной передачи документов выглядит следующим образом:

- Инициатор создает счет-фактуру, подтверждает электронной подписью и отправляет покупателю через программу ЭДО.

- Покупатель товара или услуги получает документ и знакомится с ним. Если всё в порядке, он тоже электронно подписывает счет-фактуру. Если нет, пишет причину и возвращает документ. Дальше стороны решают проблему и повторяют цикл.

- Программа ЭДО добавляет отправленный счет-фактуру в книгу покупок и продаж.

Так выглядит реестр входящих документов в программе электронного документооборота. Источник

Распространенные ошибки при выставлении счетов-фактур

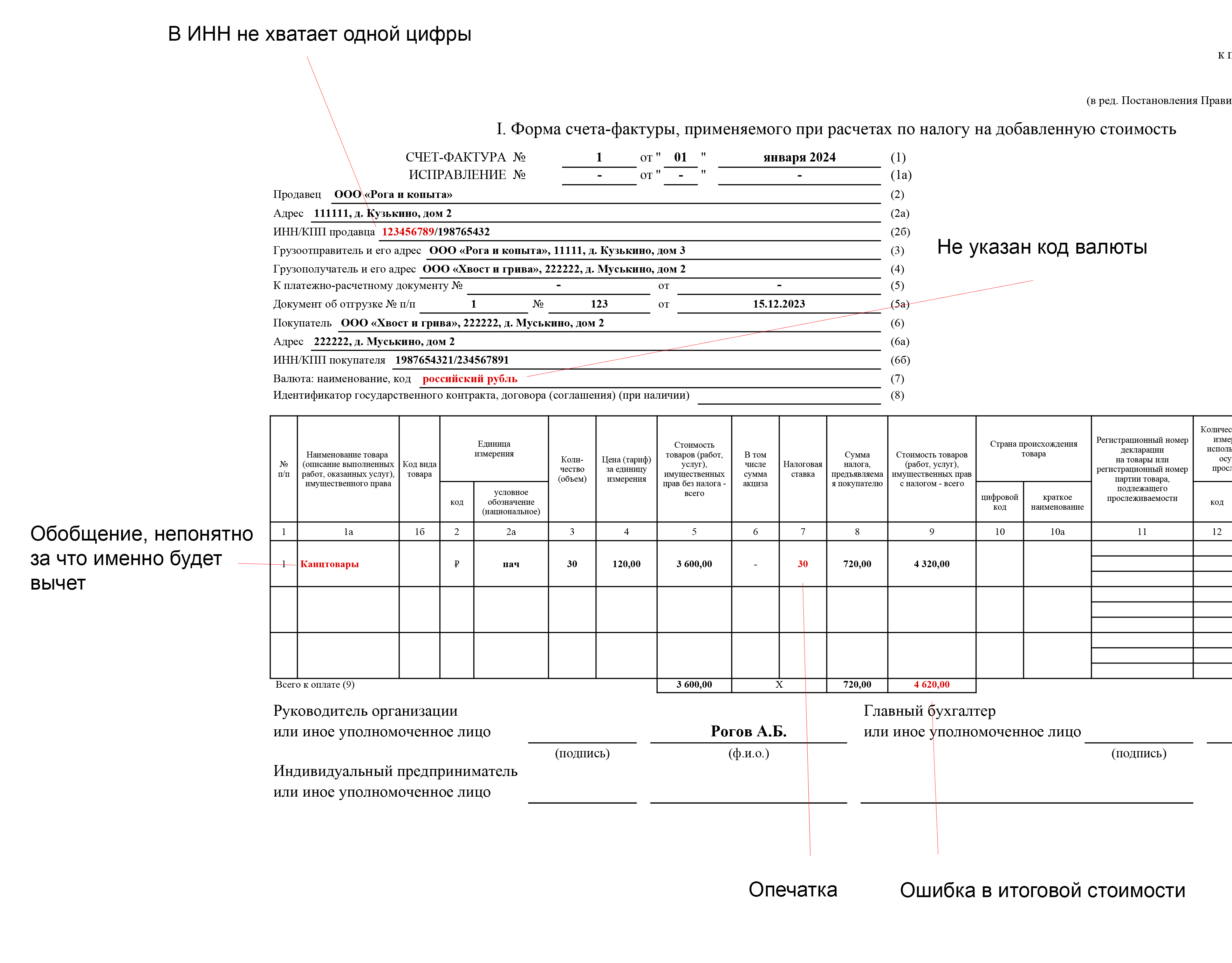

В налоговом кодексе перечислены ошибки, которые обязательно приведут к отказу в вычете. Это неправильные данные, из-за которых ФНС не может идентифицировать продавца, покупателя, наименование и стоимость товаров, налоговую ставку или сумму НДС. Чаще всего ошибаются так:

- Вписывают в документ устаревшие данные покупателя, например адрес.

- Включают цену из старой версии договора или соглашения.

- Выбирают неправильную налоговую ставку, например 20% вместо 10%.

- Указывают наименование товара или услуги не так, как в других документах. К примеру, в договоре написано «Клементины», а в счете-фактуре — «Мандарины».

- Указывают неправильный код валюты.

Некоторые ошибки, которые вынудят налоговую службу отказать в вычете НДС

Бухгалтеры стараются внимательно проверять все реквизиты сторон и сверяются с актуальными документами, потому что ошибка может стать причиной отказа в налоговом вычете. Если покупатель получает некорректный счет-фактуру, то ему следует обратиться к продавцу, чтобы тот исправил ошибки.

Главные мысли